หุ้น AI กลายเป็นเป้าหมายหลักของตลาดมานานกว่าหนึ่งปี

จากการที่ Nvidia ทำสถิติแตะมูลค่า 4 ล้านล้านดอลลาร์ ไปจนถึงการประกาศด้าน AI ครั้งใหญ่ของ Tesla ที่สร้างแรงสั่นสะเทือนในตลาด นักลงทุนบน Wall Street ดูเหมือนจะยังไม่อิ่มตัว แม้แต่หุ้นอย่าง AMD และ IBM ที่เคยตามหลัง ก็ยังได้อานิสงส์จากกระแสนี้เช่นกัน

แต่คำถามที่นักลงทุนมือโปรเริ่มถามคือ: นี่คือจุดเริ่มต้นของยุค AI จริงๆ หรือเรากำลังเผชิญฟองสบู่แบบยุคดอทคอมอีกครั้ง?

เมื่อเรื่องราวในตลาดดังเกินไป และราคาขยับขึ้นแบบก้าวกระโดด ก็ถึงเวลาที่ต้องแยกแยะระหว่างความจริงกับกระแส

มาลองเจาะดูทั้งมุมมองฝั่งกระทิง ความกังวลเรื่องฟองสบู่ และสัญญาณที่นักเทรดทุกคนควรจับตาในตอนนี้

กระแสหุ้น AI ไม่ใช่เรื่องหลอก

ต้องชัดเจนก่อนว่านี่ไม่ใช่ฟองสบู่แบบมีม AI ไม่ได้เป็นแค่เรื่องเล่าเพื่อปั่นหุ้น เงินก้อนจริงๆ กำลังไหลเข้าสู่ตลาด

บริษัทยักษ์ใหญ่ใช้เงินหลายพันล้านดอลลาร์กับชิป ศูนย์ข้อมูล และจ้างวิศวกรกันเหมือนย้อนกลับไปปี 1999 แค่ Nvidia เพียงรายเดียวก็ทำรายได้จากศูนย์ข้อมูลกว่า 26,000 ล้านดอลลาร์ในไตรมาสที่ผ่านมา โตสามหลักเมื่อเทียบกับปีก่อน

นี่คือความต้องการที่มีอยู่จริง Microsoft กำลังปล่อย AI Copilot ในผลิตภัณฑ์ทั้งหมดของบริษัท Google ก็ค่อยๆ ฝัง AI ในการค้นหา โฆษณา และระบบคลาวด์ Meta กำลังสร้าง LLM ของตัวเอง และแม้แต่ Apple ก็เข้ามาร่วมวงด้วย โดยส่งสัญญาณว่าจะรวม AI เข้ากับ iOS ในระดับลึกมากขึ้น

ดังนั้น นี่ไม่ใช่แค่กระแสที่ไม่มีอะไรจับต้องได้ กระแสเงินสดที่เกิดขึ้นจริงมีอยู่ คำถามไม่ใช่ว่า AI กำลังเปลี่ยนเกมหรือไม่ แต่คำถามคือ อนาคตเหล่านี้ถูกสะท้อนไปในราคาหุ้นมากแค่ไหนแล้ว?

หุ้น AI กำลังอยู่ในฟองสบู่แล้วหรือยัง?

คราวนี้มาดูมุมมองฝั่งหมี การประเมินมูลค่าดูเหมือนจะ ยืดจนตึง แล้ว

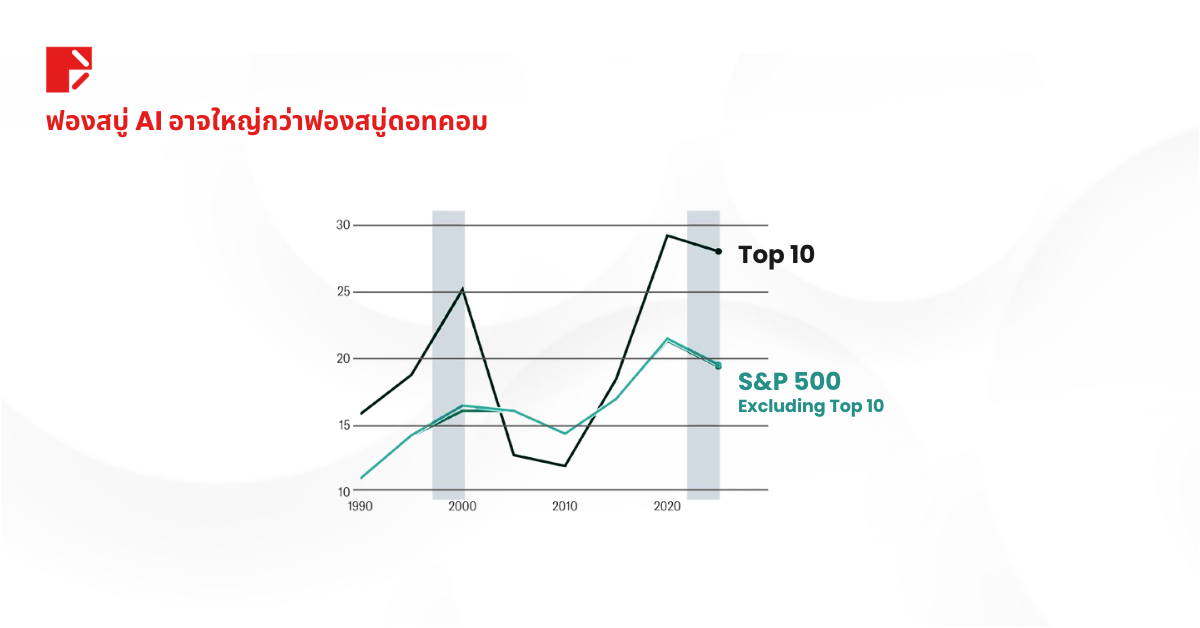

อ้างอิงข้อมูลจาก Apollo และ Bloomberg หุ้น 10 อันดับแรกที่เกี่ยวข้องกับ AI กำลังซื้อขายที่ ค่า P/E ล่วงหน้าสูงกว่ายุคดอทคอม เสียอีก

ใช่แล้ว กลุ่มผู้นำตลาดชุดนี้อาจเป็นกลุ่มที่แพงที่สุดในประวัติศาสตร์ตลาดหุ้นสหรัฐฯ

กราฟด้านบนบอกทุกอย่างได้หมด ย้อนกลับไปปี 2000 หุ้น IT ชั้นนำคือผู้สร้างฟองสบู่ และในปี 2025 ก็ดูเหมือนจะเป็นคิวของ AI

ในขณะเดียวกัน หุ้นที่เหลือในดัชนี S&P 500 กำลังซื้อขายในระดับที่สมเหตุสมผลกว่ามาก ซึ่งบ่งชี้ว่าการพุ่งขึ้นรอบนี้แคบมาก ส่วนใหญ่ขับเคลื่อนด้วยหุ้นยักษ์ไม่กี่ตัว ในขณะที่หุ้นส่วนใหญ่ทำผลงานต่ำกว่าเกณฑ์ นี่คือสัญญาณอันตรายแบบคลาสสิกเมื่อทุกอย่างเริ่ม ร้อนแรงเกินไป

ดังนั้น ตอนนี้เราอยู่ในฟองสบู่แล้วหรือยัง? ข้อมูลบอกว่า อาจจะใช่ แต่มีจุดหักมุมสำคัญอยู่…

การประเมินมูลค่า 4 ล้านล้านดอลลาร์ของ Nvidia บอกเล่าเรื่องราวอีกด้าน

นี่คือจุดพลิก: Nvidia เพิ่งแตะมูลค่า 4 ล้านล้านดอลลาร์ในมาร์เก็ตแคป และตลาดก็ยังคงฉลองต่อไป

ทำไม? เพราะต่างจากยุคดอทคอม Nvidia มีทั้งกระแสเงินสดจริง ส่วนแบ่งตลาดที่ครองความเป็นผู้นำ และสถานะเกือบเป็นผู้ผูกขาดในตลาดชิป AI

ลองดูการเปรียบเทียบนี้:

การประเมินมูลค่าของ Nvidia ตอนนี้เทียบเท่าหรือสูงกว่ามาร์เก็ตแคปรวมของ Meta + Alphabet หรือ Amazon + Walmart + Costco และนี่ไม่ใช่การพูดเกินจริง นี่คือตลาดที่กำลังมอบมูลค่าเชิงโครงสร้างให้กับโครงสร้างพื้นฐานของ AI

ดังนั้น แม้เสียงเตือนฟองสบู่จะดังอยู่ แต่พลังการสร้างรายได้พื้นฐานของบริษัทเหล่านี้ ก็กำลังให้เหตุผลกับฝั่งกระทิงในการถือยาว

นักเทรดกำลังหมุนออกหรือไม่?

ในช่วงเดือนที่ผ่านมา คริปโตมีการไหลเข้าของเงินทุนมากกว่าหุ้น AI ใหญ่ๆ บางตัว พลังงานและวัสดุกำลังเริ่มแสดงความแข็งแกร่ง แม้กระทั่งหุ้นไบโอเทคก็เริ่มกลับมา

นั่นไม่ได้หมายความว่าการพุ่งขึ้นของ AI จบลงแล้ว แต่มันหมายความว่านักเทรดกำลังมองหาโอกาสใหม่ๆ เมื่อทุกคนเข้ามาซื้อขายกันหมดแล้ว อัตราส่วนความเสี่ยงต่อผลตอบแทนก็เริ่มเอียงไปอีกทาง

ความเคลื่อนไหวล่าสุดของ Nvidia หลังประกาศผลประกอบการค่อนข้างเงียบ ไม่ใช่เพราะผลลัพธ์ไม่ดี แต่เพราะความคาดหวังถูกตั้งไว้สูงลิ่ว และนั่นคือวิธีที่แรงโมเมนตัมเริ่ม เย็นลง ช้าๆ แล้วจึงเกิดขึ้นอย่างรวดเร็ว

สิ่งที่เรื่องนี้หมายถึงสำหรับนักเทรด

นี่คือข้อสรุปสำคัญ: ไม่ว่านี่จะเป็นฟองสบู่หรือไม่ เทรนด์คือตัวช่วยของคุณ

การปฏิวัติ AI เกิดขึ้นจริง แม้ว่าการประเมินมูลค่าสุดท้ายจะเย็นลง

แต่การไล่ตามทุกการพุ่งขึ้นแบบไม่ลืมหูลืมตา คือนักเทรดจะโดนเผา

นี่คือแนวทางที่อาจใช้ได้:

- พิจารณาผู้นำ: NVDA, MSFT, AMZN, TSLA

- จับตาการย่อตัวลงสู่โซนแนวรับ

- ใช้ปฏิกิริยาต่อผลประกอบการเป็นสัญญาณ: กำไรแข็งแกร่ง + ปฏิกิริยาแข็งแกร่ง = การยืนยัน

กฎทองคือ อย่าสวนเทรนด์ แต่ก็อย่าผูกชีวิตกับมัน

หุ้น AI ถูกซื้อมากเกินไป หรือเพิ่งเริ่มต้น?

นี่คือคำตอบตรงไปตรงมา: ทั้งสองอย่าง

ใช่ หุ้น AI ถูกซื้อมากเกินไปในระยะสั้น การประเมินมูลค่าสูง ความคาดหวังแตะเพดาน และกำไรง่ายๆ ผ่านไปแล้ว ถ้าคุณกำลังซื้อที่นี่ คุณไม่ได้ เข้าตั้งแต่เนิ่นๆ คุณกำลังไล่ตามความแข็งแกร่งและหวังว่าโมเมนตัมจะยังคงอยู่

แต่ในระยะยาว นี่อาจยังเป็นเพียงช่วงเริ่มต้น ถ้า AI เปลี่ยนวิธีที่ธุรกิจดำเนินงาน ถ้ามันปรับโครงสร้างตลาดแรงงานโลกใหม่ และถ้ามันกลายเป็นเหมือนพลังงานไฟฟ้ารูปแบบใหม่ นี่ก็แค่จุดเริ่มต้น และราคาที่ดูสูงในวันนี้ อาจดูถูกในมุมมองย้อนกลับ

สรุป: ถึงเวลาต้องเลือกอย่างระมัดระวัง

นี่ไม่ใช่ปี 2023 อีกต่อไปแล้ว คุณไม่สามารถแค่ซื้อหุ้นที่มีคำว่า “AI” ในชื่อแล้วคาดว่าจะได้ผลตอบแทนสองเท่า

ถึงเวลาต้องเลือกให้มากขึ้น:

- ความสนใจของตลาดยังคงสูงต่อบริษัทอย่าง Nvidia และ Microsoft ซึ่งกำลังรายงานกำไรจริงจาก AI

- จับตาตัวชี้วัดการใช้งานจริง ไม่ใช่แค่เดโมสวยๆ

- ใช้การย่อตัวทางเทคนิคเพื่อสร้างสถานะ อย่ารีบเข้าเพราะกลัวพลาด (FOMO) ทุกครั้งที่ราคาพุ่ง

การซื้อขายหุ้น AI ยังไม่จบ แต่จากตรงนี้ มันเกี่ยวกับการเลือกจังหวะที่ใช่ และไม่ไล่ตามฝูงชน

การเปิดเผยความเสี่ยง

หลักทรัพย์ ฟิวเจอร์ส CFD และผลิตภัณฑ์ทางการเงินอื่นๆ มีความเสี่ยงสูงเนื่องจากความผันผวนของมูลค่าและราคาของเครื่องมือทางการเงินพื้นฐาน เนื่องจากความเคลื่อนไหวของตลาดที่ไม่พึงประสงค์และคาดเดาไม่ได้ อาจเกิดการขาดทุนมากกว่าการลงทุนเริ่มต้นของท่านในระยะเวลาอันสั้น

โปรดตรวจสอบให้แน่ใจว่าท่านเข้าใจความเสี่ยงของการซื้อขายกับเครื่องมือทางการเงินแต่ละประเภทอย่างถ่องแท้ก่อนทำธุรกรรมกับเรา หากท่านไม่เข้าใจความเสี่ยงดังที่ได้อธิบายไว้ในนี้ ควรขอคำแนะนำจากผู้เชี่ยวชาญอิสระ

ข้อจำกัดความรับผิดชอบ

ข้อมูลที่ปรากฏในบล็อกนี้มีไว้เพื่ออ้างอิงทั่วไปเท่านั้น ไม่ได้มีเจตนาให้เป็นคำแนะนำการลงทุน ข้อเสนอแนะ คำเชิญ หรือการเสนอขายหรือซื้อเครื่องมือทางการเงินใดๆ ทั้งนี้ไม่ได้พิจารณาถึงวัตถุประสงค์การลงทุนหรือสถานการณ์ทางการเงินเฉพาะของผู้รับข้อมูลแต่ละราย ผลการดำเนินงานในอดีตไม่สามารถเป็นตัวบ่งชี้ที่เชื่อถือได้สำหรับผลการดำเนินงานในอนาคต D Prime และบริษัทในเครือไม่ให้การรับรองหรือรับประกันใดๆ เกี่ยวกับความถูกต้องหรือความสมบูรณ์ของข้อมูลนี้ และไม่รับผิดชอบต่อความสูญเสียหรือความเสียหายใดๆ อันเกิดจากการใช้ข้อมูลนี้หรือลงทุนตามข้อมูลดังกล่าว

กลยุทธ์ที่กล่าวถึงข้างต้นสะท้อนถึงความคิดเห็นของผู้เชี่ยวชาญและมีไว้เพื่อการอ้างอิงเท่านั้น ไม่ควรใช้หรือพิจารณาเป็นพื้นฐานในการตัดสินใจซื้อขายหรือคำเชิญชวนให้เข้าทำธุรกรรมใดๆ D Prime ไม่รับรองความถูกต้องหรือความครบถ้วนของรายงานนี้และปฏิเสธความรับผิดใดๆ ต่อความเสียหายที่เป็นผลมาจากการใช้รายงานนี้ คุณไม่ควรพึ่งพารายงานนี้แต่เพียงอย่างเดียวเพื่อทดแทนการตัดสินใจของคุณเอง ตลาดมีความเสี่ยงเสมอ และการลงทุนควรใช้ความระมัดระวัง