ข่าวการเจรจาสันติภาพระหว่างรัสเซียและยูเครนกลับมาเป็นประเด็นอีกครั้ง และตลาดโลกก็กำลังจับตาดูอย่างใกล้ชิด โดยเฉพาะตลาดน้ำมัน ตั้งแต่สงครามเริ่มต้นในปี 2022 ราคาน้ำมันมีความผันผวนอย่างหนัก ทำให้เคยพุ่งขึ้นเกือบ 50% แตะระดับสูงกว่า $120 ต่อบาร์เรลในช่วงหนึ่ง สงครามทำให้ซัพพลายทั่วโลกหยุดชะงัก เกิดมาตรการคว่ำบาตรและส่งแรงกดดันต่อตลาดพลังงานทั่วโลก แต่ตอนนี้เมื่อมีสัญญาณของข้อตกลงสันติภาพ ราคาน้ำมันอาจเผชิญกับบททดสอบครั้งใหม่ ราคาจะร่วงลงเมื่อความกังวลด้านอุปทานคลี่คลาย? หรือจะมีเหตุการณ์ไม่คาดฝันเกิดขึ้นอีกครั้ง?

ติดตามบทวิเคราะห์เชิงลึกว่าข้อตกลงครั้งนี้อาจเปลี่ยนทิศทางของตลาดน้ำมันอย่างไร

ทำไมราคาน้ำมันช่วงนี้ถึงผันผวน

ข้อตกลงสันติภาพระหว่างรัสเซียและยูเครนอาจส่งผลกระทบอย่างมากต่อตลาดน้ำมันโลก โดยเฉพาะในด้านอุปทาน การค้า และความเสี่ยงทางภูมิรัฐศาสตร์

🔹 อุปทานน้ำมันจากรัสเซียอาจเพิ่มขึ้น: มาตรการคว่ำบาตรที่ผ่านมาได้จำกัดการส่งออกของรัสเซีย ทำให้ต้องขายน้ำมันในราคาต่ำ หากมีข้อตกลงสันติภาพ ข้อจำกัดเหล่านี้อาจผ่อนคลาย ส่งผลให้รัสเซียสามารถส่งออกน้ำมันกลับเข้าสู่ตลาดโลกได้มากขึ้น

🔹 ความเสี่ยงทางภูมิรัฐศาสตร์อาจลดลง: ตลอดสงคราม ความไม่แน่นอนได้ส่งผลให้ตลาดมีการตั้งราคาที่รวม “ค่าความเสี่ยง” เอาไว้ หากสงครามสิ้นสุดลง ความเสี่ยงนี้ก็จะหายไป ซึ่งอาจกดดันราคาน้ำมันให้ลดลง

🔹 ท่าทีของ OPEC+ ยังไม่แน่นอน: รัสเซียเป็นสมาชิกหลักของกลุ่ม OPEC+ การเปลี่ยนแปลงในกลยุทธ์การผลิตของรัสเซียหลังจากมีข้อตกลงสันติภาพ อาจส่งผลกระทบต่อแผนการผลิตของทั้งกลุ่ม

หากอุปทานน้ำมันเพิ่มขึ้น แต่ความต้องการยังคงเท่าเดิม ราคาน้ำมันก็มีโอกาสปรับตัวลดลง แต่ในโลกของตลาดพลังงาน ทุกอย่างมักไม่ง่ายขนาดนั้น

ผลกระทบราคาน้ำมันจากข้อตกลงสันติภาพระหว่างรัสเซีย-ยูเครน

ข้อตกลงสันติภาพระหว่างรัสเซียและยูเครนอาจนำมาซึ่งเสถียรภาพในตลาดน้ำมันโลก หากความตึงเครียดคลี่คลายและมาตรการคว่ำบาตรถูกยกเลิก การผลิตน้ำมันของรัสเซียอาจพุ่งสูงขึ้น และเมื่อมีน้ำมันเข้าสู่ตลาดมากขึ้น ราคาน้ำมันก็อาจปรับตัวลดลง

นักวิเคราะห์บางรายคาดการณ์ว่า ราคาน้ำมันอาจลดลง 5 ดอลลาร์ ถึง 10 ดอลลาร์ต่อบาร์เรล ซึ่งอิงจากสมมติฐานที่ว่า รัสเซียจะเพิ่มการส่งออกน้ำมันอย่างมีนัยสำคัญ เนื่องจากอุปทานที่มากขึ้นมักนำไปสู่ราคาที่ลดลง

อย่างไรก็ตาม เงื่อนไขของข้อตกลงสันติภาพ จะเป็นตัวแปรสำคัญเช่นกัน หากในข้อตกลงมีการระบุให้ลดกำลังการผลิตเพื่อพยุงราคาตลาด ก็อาจทำให้ผลกระทบต่อราคาน้ำมัน ลดลงหรือจำกัดอยู่ในระดับหนึ่ง

พูดง่ายๆก็คือข้อตกลงสันติภาพไม่ได้หมายความว่าราคาน้ำมันจะต้องลดลงเสมอไป

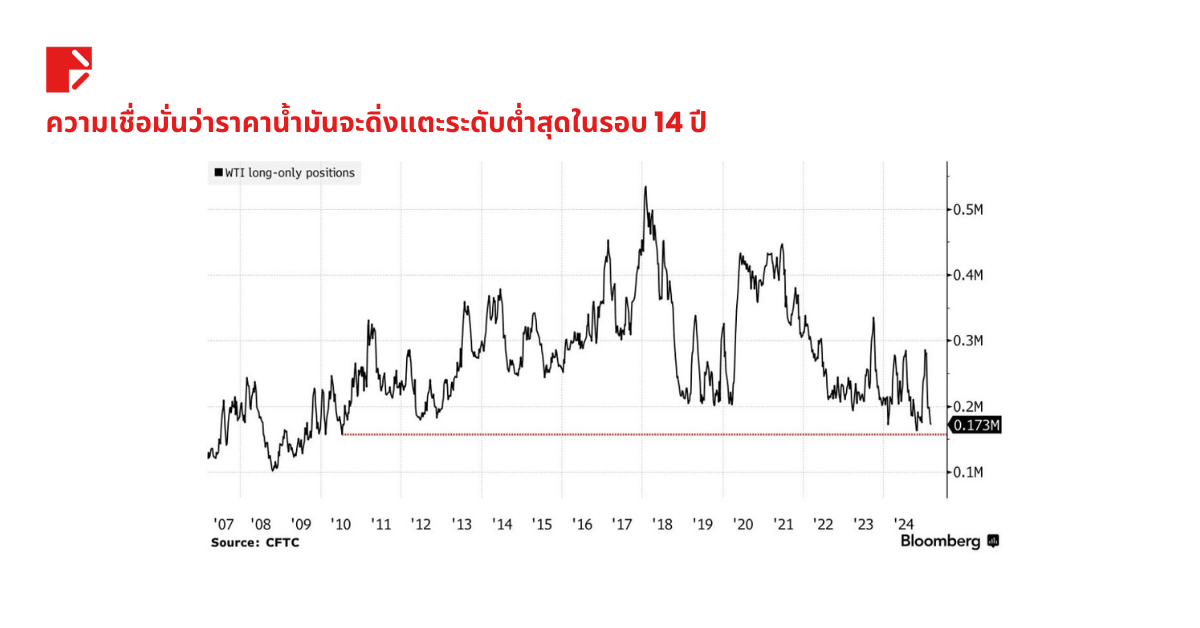

เฮดจ์ฟันด์เริ่มลดการลงทุนในน้ำมัน

ไม่ใช่ทุกคนที่เชื่อว่าราคาน้ำมันจะพุ่งขึ้น ขณะนี้ กองทุนเฮดจ์ฟันด์กำลังลดการถือสถานะซื้อ (Long) ในน้ำมันลงอย่างต่อเนื่อง

🔹 จำนวนสัญญาซื้อ WTI Crude Oil (Long-only positions) ลดลงเหลือ 172,576 สัญญา (ณ วันที่ 4 มี.ค.) ซึ่งใกล้เคียงกับระดับต่ำสุดนับตั้งแต่ปี 2010

🔹 ภายในไม่กี่สัปดาห์ จำนวนสถานะซื้อหายไปเกือบ 100,000 สัญญา ถือเป็นการปรับลดครั้งใหญ่

🔹 ตั้งแต่กลางเดือนมกราคม ราคาน้ำมันลดลงแล้ว 17% โดยอยู่ที่ประมาณ 67 ดอลลาร์ต่อบาร์เรล ใกล้ระดับต่ำสุดนับตั้งแต่เดือนกันยายน 2024

🔹 นี่เป็นการลดลงติดต่อกัน 7 สัปดาห์ ซึ่งไม่เคยเกิดขึ้นอีกเลยนับตั้งแต่ช่วงปลายปี 2023

ตอนนี้มีนักลงทุนจำนวนมากเริ่มเปิดสถานะ “ขาย” ในน้ำมัน ซึ่งอาจนำไปสู่ แรงบีบจากฝั่ง Short (Short Squeeze) หากราคาหยุดลงและดีดกลับขึ้นมาอย่างรุนแรง

ทำไมน้ำมันอาจไม่ร่วงแรงอย่างที่คิด?

แม้ว่าจะมีนักลงทุนจำนวนมากเริ่มเปิดสถานะ “ขาย” (Bearish bets) ในน้ำมัน แต่ไม่ได้หมายความว่าราคาน้ำมันจะต้องพังเสมอไป นี่คือเหตุผล:

🔹 ความต้องการยังแข็งแกร่ง: การใช้พลังงานทั่วโลกยังอยู่ในระดับสูง หากอุปทานลดลงเมื่อไร ตลาดก็อาจกลับมาตึงตัวได้ทันที

🔹 OPEC+ อาจเข้าแทรกแซง: หากราคาน้ำมันร่วงแรงเกินไป กลุ่ม OPEC+ ก็อาจตัดสินใจลดกำลังการผลิตเพื่อพยุงราคา

🔹 ความเสี่ยงทางภูมิรัฐศาสตร์ยังคงอยู่: แม้สงครามรัสเซีย-ยูเครนจะสิ้นสุดลง ความตึงเครียดในตะวันออกกลางหรือภูมิภาคอื่นๆ ก็ยังสามารถทำให้ราคาน้ำมันผันผวนได้อยู่

🔹 สหรัฐฯ อาจเริ่มเติมคลังน้ำมันสำรอง (SPR): หลังจากที่สหรัฐฯ ปล่อยน้ำมันจากคลังสำรองระดับประวัติการณ์ในปี 2022–2023 ตอนนี้มีความจำเป็นต้องเติมกลับ หากราคาน้ำมันต่ำเกินไป รัฐบาลสหรัฐฯ อาจเริ่มเข้าซื้อ ซึ่งจะกลายเป็นแนวรับ (floor) ให้กับราคาน้ำมัน

มุมมองทางเทคนิค: น้ำมันอยู่ในแนวรับสำคัญ

ราคาน้ำมันในกราฟรายสัปดาห์กำลังเคลื่อนไหวในรูปแบบ “สามเหลี่ยมลดลง (Descending Triangle)” ซึ่งเป็นรูปแบบที่มักบ่งบอกถึงแนวโน้มขาลง

🔹 แนวรับสำคัญอยู่ที่บริเวณ $65 ต่อบาร์เรล ซึ่งเป็นระดับที่ถูกทดสอบมาแล้วหลายครั้ง หากราคาหลุดต่ำกว่าบริเวณนี้ อาจเกิดแรงขายรอบใหม่

🔹 กรณีเป็นขาลง (Bearish): หากราคาหลุดจากแนวรับของสามเหลี่ยมอย่างชัดเจน มีโอกาสลงไปทดสอบบริเวณ $60 หรือต่ำกว่านั้น

🔹 กรณีเป็นขาขึ้น (Bullish Invalidation): หากราคาสามารถทะลุแนวต้านด้านบนของสามเหลี่ยมที่บริเวณ $77–$78 ได้อย่างชัดเจน จะเป็นสัญญาณที่แรงซื้อกลับเข้ามาควบคุม และอาจพลิกกลับเป็นแนวโน้มขาขึ้น

ณ ตอนนี้ ราคาน้ำมันยังเคลื่อนไหวในกรอบแคบ เทรดเดอร์ส่วนใหญ่กำลังรอสัญญาณที่ชัดเจนว่าแนวโน้มจะไปทางไหน

คำถามคือ… ราคาน้ำมันจะทะลุขึ้น หรือร่วงลง? ติดตามบทวิเคราะห์ล่าสุดและอัปเดตแนวโน้มราคาน้ำมันได้ที่บล็อกของเรา

การเปิดเผยความเสี่ยง

หลักทรัพย์ ฟิวเจอร์ส CFD และผลิตภัณฑ์ทางการเงินอื่นๆ มีความเสี่ยงสูงเนื่องจากความผันผวนของมูลค่าและราคาของเครื่องมือทางการเงินพื้นฐาน เนื่องจากความเคลื่อนไหวของตลาดที่ไม่พึงประสงค์และคาดเดาไม่ได้ อาจเกิดการขาดทุนมากกว่าการลงทุนเริ่มต้นของท่านในระยะเวลาอันสั้น

โปรดตรวจสอบให้แน่ใจว่าท่านเข้าใจความเสี่ยงของการซื้อขายกับเครื่องมือทางการเงินแต่ละประเภทอย่างถ่องแท้ก่อนทำธุรกรรมกับเรา หากท่านไม่เข้าใจความเสี่ยงดังที่ได้อธิบายไว้ในนี้ ควรขอคำแนะนำจากผู้เชี่ยวชาญอิสระ

ข้อจำกัดความรับผิดชอบ

ข้อมูลที่ปรากฏในบล็อกนี้มีไว้เพื่ออ้างอิงทั่วไปเท่านั้น ไม่ได้มีเจตนาให้เป็นคำแนะนำการลงทุน ข้อเสนอแนะ คำเชิญ หรือการเสนอขายหรือซื้อเครื่องมือทางการเงินใดๆ ทั้งนี้ไม่ได้พิจารณาถึงวัตถุประสงค์การลงทุนหรือสถานการณ์ทางการเงินเฉพาะของผู้รับข้อมูลแต่ละราย ผลการดำเนินงานในอดีตไม่สามารถเป็นตัวบ่งชี้ที่เชื่อถือได้สำหรับผลการดำเนินงานในอนาคต D Prime และบริษัทในเครือไม่ให้การรับรองหรือรับประกันใดๆ เกี่ยวกับความถูกต้องหรือความสมบูรณ์ของข้อมูลนี้ และไม่รับผิดชอบต่อความสูญเสียหรือความเสียหายใดๆ อันเกิดจากการใช้ข้อมูลนี้หรือลงทุนตามข้อมูลดังกล่าว

กลยุทธ์ที่กล่าวถึงข้างต้นสะท้อนถึงความคิดเห็นของผู้เชี่ยวชาญและมีไว้เพื่อการอ้างอิงเท่านั้น ไม่ควรใช้หรือพิจารณาเป็นพื้นฐานในการตัดสินใจซื้อขายหรือคำเชิญชวนให้เข้าทำธุรกรรมใดๆ D Prime ไม่รับรองความถูกต้องหรือความครบถ้วนของรายงานนี้และปฏิเสธความรับผิดใดๆ ต่อความเสียหายที่เป็นผลมาจากการใช้รายงานนี้ คุณไม่ควรพึ่งพารายงานนี้แต่เพียงอย่างเดียวเพื่อทดแทนการตัดสินใจของคุณเอง ตลาดมีความเสี่ยงเสมอ และการลงทุนควรใช้ความระมัดระวัง